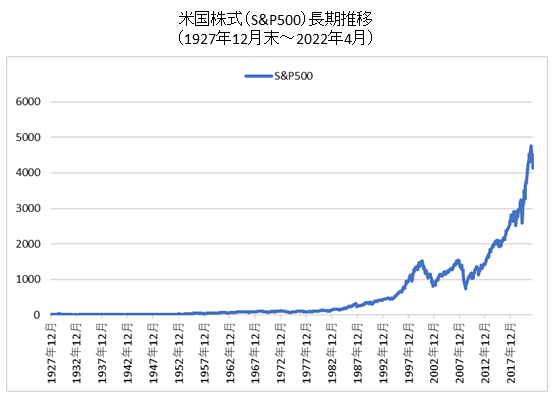

などと大それたことを書くことなどできないが,図表1,1927年から2022年の長期S&P500(ニューヨーク証券取引所・NASDAQに上場している企業から、市場規模、流動性、業種等を勘案して選ばれた約500銘柄を時価総額で加重平均し、指数化したもの,アメリカの景気を見る有力な指標のひとつ)の推移を見れば,1980年ぐらいまでの傾きと1990年に入ってからの傾きがかけ離れていることは一目凝然だろう.日本がエコノミックアニマルと評され,バブルの階段を駆け上がり始めた頃まではこのグラフを見る限り,あまり変化は急激ではなかった.それが,日本のバブルが崩壊した頃から,急激に上昇を始め,2度の山と谷を経て,リーマンショック後からの約10年上下動は繰り返しながら急上昇を続け,新型コロナ,そして現在に至っている.

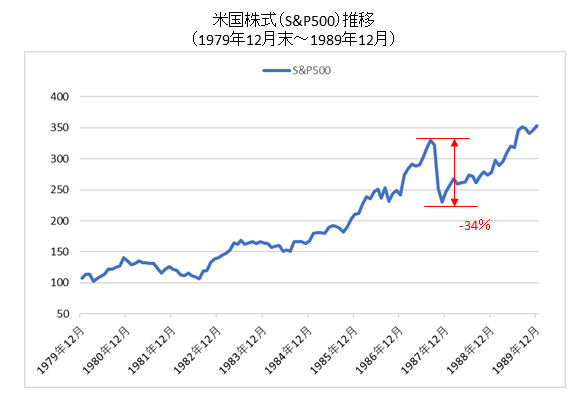

長期ではなだらかな傾きも,y軸の目盛次第で変わる.図表2,1979年から89年の10年で3.5倍も上昇している.そしてこの間,34%の下落も起きている.

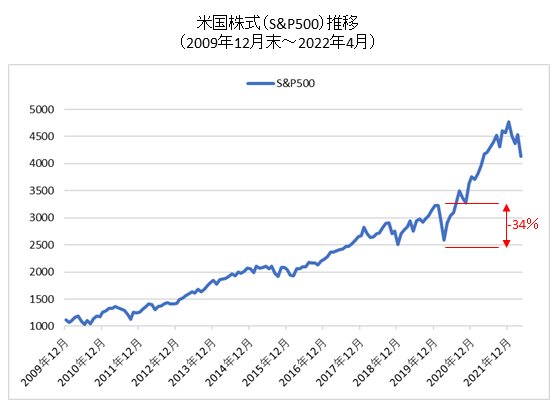

そして,図表3,日本のバブルが崩壊し金融不安が起き,長期低迷が始まった1990年代約4倍に上昇し,そこから約半分まで減少した.さらに2010年までの10年間は2倍上げ,上昇分を全てリーマンショックで失い,V字回復が始まる.

図表4,2010年からの10年余り,新型コロナ禍,ウクライナ戦争の現在に至るまで上昇を続けてきた.もう一度図表1に戻ると,2010年から現在に至るまでの上昇は急激でまだ十分下がり切ってないように見える.リーマンショックの56%はおろか,80年代後半および新型コロナによる34%の下落にもなっていない.

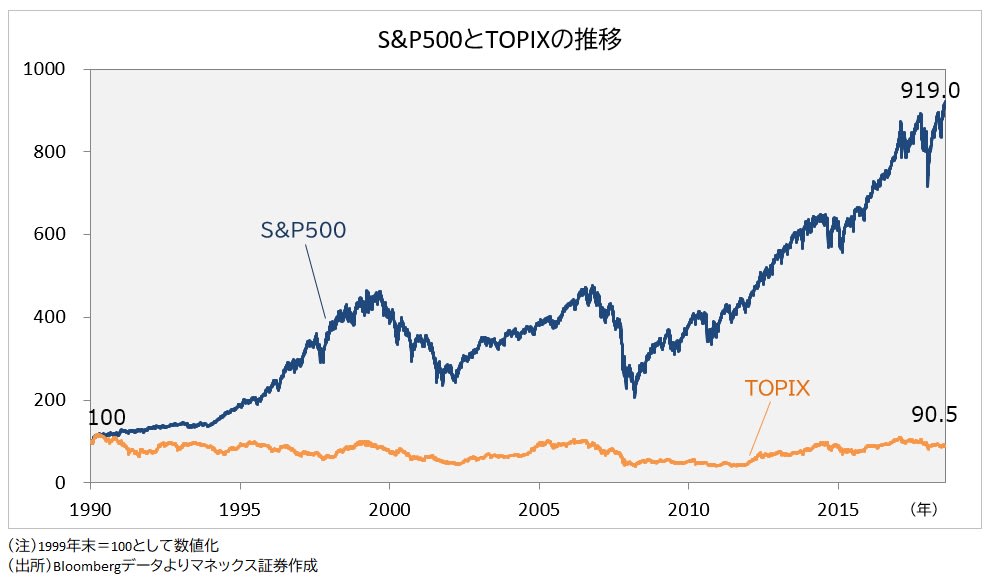

参考図表は1990年を100としたS&P500とTOPIX(1968年を100とした東証一部上場日本企業全てを対象とした株価指数)2020年までの推移である.約9倍となったS&P500に比べてTOPIXは横ばいおよび直近では減少している.日本の景気の低迷が言われて久しく,賃金が上がらないと言われているが,これは一指標でしかないが,日本の経済問題がアメリカと比べて根底から違うことが明らかで,生産性や,研究開発投資,経営方法,ひいては学校教育などを論じても埒が開きそうもないのである.換言すれば,全ての問題を解決したとしても,アメリカのような上昇はおろか,太平洋戦争後のような日本の成長は,暴論ではあるが,戦争をして負けない限りないのだろう.とすれば,低迷が悪いということではなくなる.

さて,脇道に逸れたが,アメリカの爆発的上昇が良いか悪いかはまた別の議論である.アメリカはまさに財,政・学・官・民こぞって金融の価値を上げようと,言葉は悪いが仕組んでいる(“manipulate”)節がある.上昇や成長は善とする考えはあるが,SDGsのトレードオフの一面があるので,やはり,上昇のし過ぎは懸念せざるを得ないし,30-50%の下落は起こりうると考えるのが妥当だろう.下落する余地はまだ十分ある,つまり,投資するのはもう少し待ったほうがいいかもしれない.また,日本に投資するのは疑問だ.